L’inverosimile comportamento delle borse

Mentre crolla Wall Street, l’indice Stoxx ha perso solo l’1,2% e si ritrova quasi agli stessi livelli del 23 febbraio

«Il peggior inizio anno dal 1939», hanno commentato con non poca enfasi gli operatori. Un aprile così brutto s’era visto solo tre volte in passato, nota anche Jim Reid, il solitamente compassato analista di Deutsche Bank. In effetti un crollo di quasi il 9% per l’indice S&P e del 13% per il Nasdaq non è cosa da passare inosservata. Il risalto riservato agli eventi di Wall Street ha finito per offuscare il vero caso sensazionale: perché, in tutto il trambusto provocato dall’inflazione e dai tassi d’interesse in forte crescita, dai problemi economici della Cina, dalle conseguenze disastrose della guerra in Ucraina, l’indice Stoxx ha subito solo una limatura dell’1,2% ad aprile e si ritrova quasi agli stessi livelli del 23 febbraio, prima che Putin scatenasse il conflitto.

Se si considera che il rialzo dei rendimenti obbligazionari è stato in Eurozona ancor più violento che negli Stati Uniti (il Bund è passato da -0,18% di fine dicembre a +0,98%), che il brusco rallentamento dell’economia cinese ha notevoli ripercussioni in Europa e minime negli Usa, che le conseguenze economiche della guerra in Ucraina sono massime per noi e pressoché nulle per gli americani, il comportamento delle borse dell’area euro ha dell’inverosimile: quantomeno «sorprendente», secondo il giudizio di Giuseppe Sersale di Anthilia, oppure incoerente, perché c’è la «seria probabilità che il mercato stia sbagliando tutto», sostiene Erik Nielsen, capo economista di UniCredit.

La questione è se i mercati finanziari debbano semplicemente scontare il rialzo dell’inflazione, con conseguente forte rialzo dei tassi d’interesse e dei rendimenti, oppure prepararsi al rischio concreto di una stagflazione o di una recessione: prospettiva innescata dall’aumento dei prezzi, che erode il potere d’acquisto dei consumatori, e aggravata dall’abnorme rincaro dell’energia e delle materie prime, tale da comprimere i margini reddituali delle imprese e mettere in ulteriore dissesto i conti delle famiglie. Secondo Nielsen, le borse mondiali stanno a mala pena scontando il primo scenario. Ma quelle europee paiono non accorgersi che stiamo «entrando in un periodo di stagflazione con il serio rischio di una vera recessione» nei prossimi mesi.

Insomma, se il quadro economico americano si sta rannuvolando, quello d’Eurozona promette tempesta. E se la Bundesbank avverte che un embargo sul gas russo (ipotesi per ora improbabile) costerebbe alla Germania 180 miliardi (oltre il 5% del Pil), l’amministratore delegato di Basf stima che per l’economia tedesca sarebbe la «peggior crisi dopo la seconda guerra mondiale». Le avvisaglie di questa crisi si segnalano nel Pil del primo trimestre, negativo per lo 0,4% negli Usa (-1,4% su base annua), quasi invariato in Eurozona (+0,2%) ma in calo dello 0,2% in Italia.

Le Borse del Vecchio continente hanno reagito senza drammi, poiché se l’aspettavano, e Wall Street, che invece s’attendeva un rialzo dell’1%, è addirittura salita del 3% alla notizia, cullandosi nell’idea che i fattori negativi (calo delle scorte e bilancia commerciale) siano il risultato di una contingente, temporanea evenienza: i consumi restano forti, hanno commentato gli analisti, trascurando che le famiglie americane, finiti i sussidi governativi, hanno ripreso a far debiti per comprare beni e servizi sempre più cari. Non solo le borse hanno minimizzato le cattive notizie, anche gli economisti (delle banche d’affari) continuano a veder rosa.

La retromarcia

Quelli di Goldman Sachs, che meno di un mese fa avvertivano il rischio di una borsa in caduta («I giorni migliori sono ormai dietro di noi», dicevano), sono tornati ottimisti: godetevi la ripresa dei mercati azionari che si svilupperà a maggio, guidata dai flussi di denaro provenienti dai buyback e dai fondi pensione, è il messaggio di Scott Rubner. Qualcosa d’analogo l’analista aveva dichiarato pure a fine dicembre, ma le cose non erano andate secondo le previsioni. La preoccupazione che lo scenario macroeconomico si stia rapidamente deteriorando è appena accennata e prevale la convinzione che tutto si risolverà senza drammi, come scrive Matteo Ramenghi di Ubs Italia: «Non ci aspettiamo una recessione per l’economia globale o per gli Usa. Anzi, una recessione è improbabile anche per l’Eurozona, nonostante la vicinanza al conflitto».

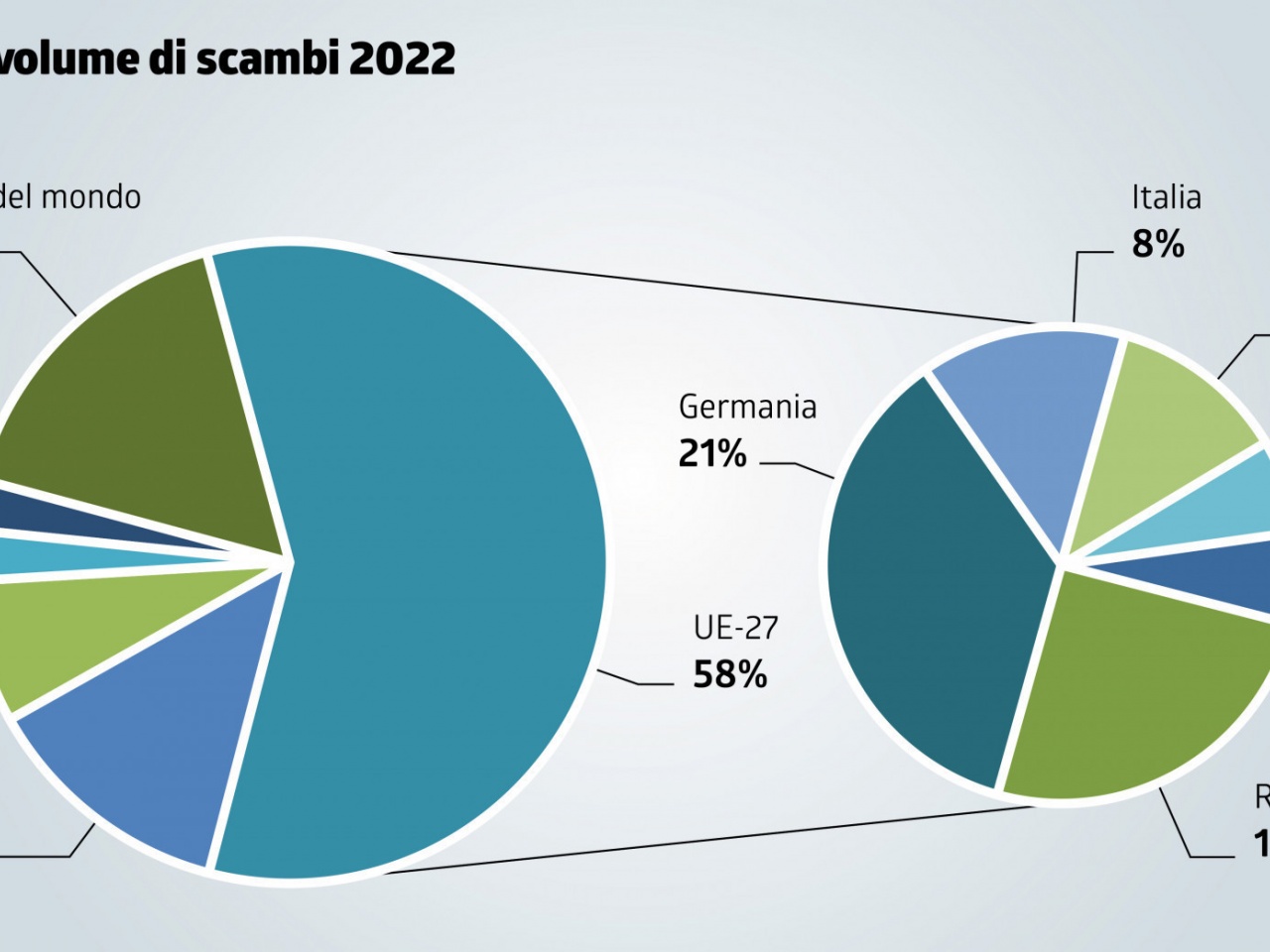

Nella sparuta pattuglia dei pessimisti spiccano Deutsche Bank, Morgan Stanley e Bank of America, oltre a SocGen, s’intende. Per BofA, il rischio di una recessione in Europa, soprattutto a causa della grande dipendenza dal gas russo (e pure per i maggiori rapporti commerciali con la Cina), è alquanto elevato, cosicché l’indice Stoxx potrebbe scendere a 410, l’8% dall’attuale livello. Gli Stati Uniti soffrirebbero meno, ma a causa dell’inflazione c’è il rischio di una forte contrazione dei consumi.

In ogni caso, l’S&P 500 è visto in ulteriore calo, a 4000 punti. Morgan Stanley vede nero soprattutto sulla borsa americana e prevede persino una contrazione degli utili societari. Risultato: un indice in caduta a 3600-3400, ossia di un buon 16%. Deutsche Bank, tra i 75 grandi broker sondati da Bloomberg, è il solo a dare per certa una recessione negli Usa nel 2023: figuriamoci in Eurozona. Può consolare che in tutte le previsioni il margine d’errore è talmente grande da renderle spesso inattendibili. Ma nell’analisi di Deutsche Bank si potrebbe cogliere anche una latente contraddizione: perché mai la banca stima un tasso Fed addirittura al 5%, se l’economia americana sta scivolando verso la recessione? È possibile che la Fed, come le altre banche centrali, siano diventate talmente accecate dall’inflazione da non vedere i rischi per l’economia? Ed è questa la sola ragione per cui i tassi d’interesse non potranno salire troppo in alto, negli Usa e tantomeno in Eurozona.